⏱ Temps de lecture : 4 min

L'auto-financement n'a rien à voir avec l'achat d'une voiture, il s'agit d'un idéal locatif où les loyers nets de tous frais sont supérieurs aux mensualités du prêt qui a servi à financer le bien. Kant appellerait ça un idéal régulateur : tout investissement locatif doit tendre à viser l'autofinancement. Dans sa version idéelle, platonicienne, la banque finance entièrement le bien sans que je n'aie à sortir d'argent de ma poche, et le bien dégage des cash-flows suffisants pour rembourser le prêt : l'effort d'épargne mensuel est alors nul, comme l'apport.

Dans quel cas un bien immobilier s’autofinance ?

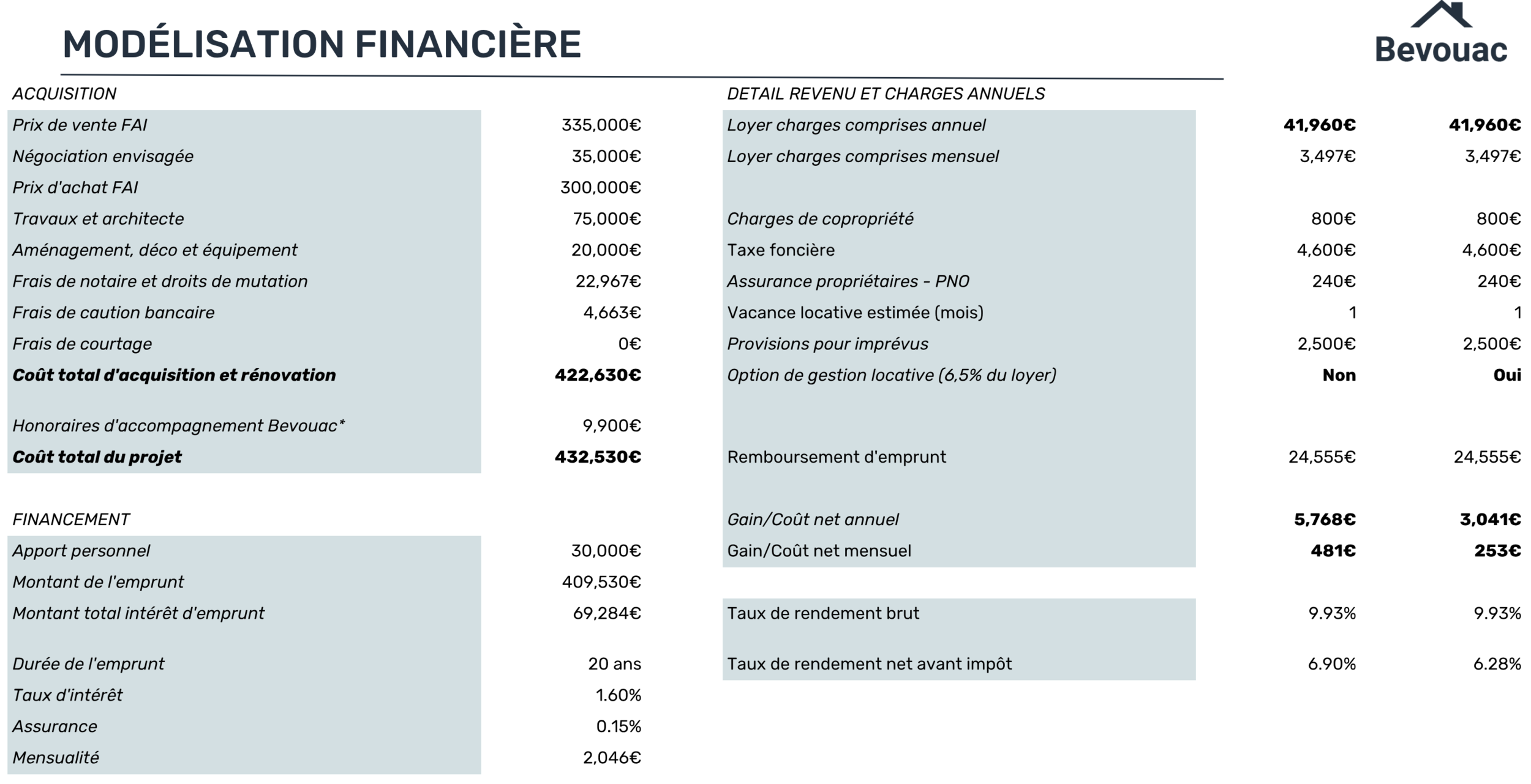

Afin qu'un bien soit 100% autofinancé, c'est-à-dire sans apport et sans effort d'épargne mensuel, pour un prêt sur 20 ans, la rentabilité locative nette de tous frais et impôts doit être supérieure à 6,2%. Ici on parle de rentabilité nette comprenant absolument toutes les charges.

Démonstration mathématique : un investissement à 100.000€, financé entièrement par emprunt bancaire sur 20 ans avec un taux de 1,7% produit une mensualité de 517€, soit 6204€/an. Ce qui, rapporté à notre investissement de 100k€, équivaut à 6,2%/an.

Voilà un rendement locatif certes élevé mais pas non plus stratosphérique. Le rendement moyen d'un investissement locatif en France est d'environ 4-5%. Le problème est qu'il s'agit là d'un rendement brut : l'appartement est en vente à tel prix et les loyers sont de tant.

Le rendement brut, une notion à relativiser

Or un autofinancement nécessite un rendement net : on ne peut rembourser les mensualités du prêt qu'une fois toutes les charges et impôts payés. Pour passer du brut au net, il faut inclure : frais de notaire, frais d'agence, frais d'hypothèque, frais bancaires, frais de courtage éventuels, coût des travaux/déco/équipement, charges de copropriété, taxe foncière, assurance propriétaire, frais de gestion locative, provisions pour vacance locative, provisions pour imprévus et last but not least... impôt sur le revenu (variable en fonction de la situation fiscale de chacun). Le rendement net ne ressort pas indemne de ce combat. Il est à peu près divisé par 2.

À savoir : le rendement net est environ égal à la moitié du rendement brut

Donc pour avoir un bien 100% autofinancé, je dois avoir un rendement locatif net de 6.2% et donc un rendement brut du double soit 12.4%.

Comment obtenir un bien 100% autofinancé ?

Un investissement locatif 100% autofinancé avec cashflow positif

Le problème de ce genre de demande est lorsqu’elle intervient avec un critère d'emplacement premium, c’est-à-dire dans des zones où le marché est tendu, en centre ville, là où le prix au m² est le plus cher et le rendement le plus faible. À l'impossible nul n'est tenu.

Viser de hautes rentabilités impliquera forcement des secteurs plus risqués sur la vacance locative ou l’hypothèse de plus-value, au même titre qu’un pari sportif. Vous ne pouvez pas avoir 12 % de rentabilité, loué 12 mois sur 12 et un bien qui prends 10% de valeur par an avec la certitude que cela continue les 20 prochaines années. D’où l’importance de définir une stratégie d’investissement au préalable.

La solution pour se rapprocher de l’autofinancement

Augmenter l'apport ou la durée du prêt, y mettre un peu du sien pour diminuer la pression sur l'objectif de rendement. Par exemple, avec 20% d'apport sur le projet sus-cité à 100.000€, la mensualité de mon prêt passe de 517€ à 413€ et mon rendement locatif minimum pour couvrir mes mensualités d'emprunt passe de 6.2% net (~12.4% brut) à 4.9% net (~9.8% brut). Je peux encore améliorer les choses en empruntant sur 25 ans au lieu de 20 : ma mensualité passe alors à 348€ et mon rendement minimum passe à 4.18% net (~8.35% brut). Le bien s'autofinance alors beaucoup plus facilement.

Si je fais en plus un effort d'épargne mensuel - on ne peut plus parler alors d'un autofinancement stricto sensu - disons de 50€ par mois, mon rendement minimum passe à 3.58% net (7.15% brut). C'est un niveau de rendement beaucoup plus accessible, qui implique moins de prise de risque et donne la possibilité d'un meilleur emplacement du bien. Tout est bien qui finit bien.